Leasing je jedno z účetně-daňových témat, o kterých toho bylo napsáno již mnoho. Píší se o něm články, bakalářské i diplomové práce, v podnikových financích se počítá tzv. čistá výhoda leasingu (srovnávající finanční leasing a úvěr). A jak se zdá, téma leasingu bude i v blízké budoucnosti stále hojně popisováno. Proč? Protože po mnoha letech, kdy česká účetní legislativa v tomto směru ustrnula, se (konečně) posouváme blíže k mezinárodním účetním standardům IFRS.

Nový zákon o účetnictví – fenomén „leasing“

Ing.

Ladislav

Čížek,

auditor

Co to je leasing?

Dne 13. ledna 2016 Rada pro mezinárodní účetní standardy (IASB1); ve spolupráci s FASB2)) schválila nový standard – IFRS 16, který změnil způsob vykazování operativního leasingu. Mezinárodní standard účetního výkaznictví „IFRS 16“ tak s účinností (nejpozději) od 1. 1. 2019 aktivuje i operativní leasing. Aby nedošlo ke zmatení pojmů – operativní leasing si lze představit jako prostý nájem po stanovenou dobu – tedy nájem skladovacích prostor, kanceláří, aut, IT vybavení, parkovacího stání apod.

Nová česká účetní

legislativa

pracuje s pojmem „úplatný převod práva užívání“. Jde o

„právo užívat nebo užívat a požívat aktivum nebo jeho část po sjednanou dobu“

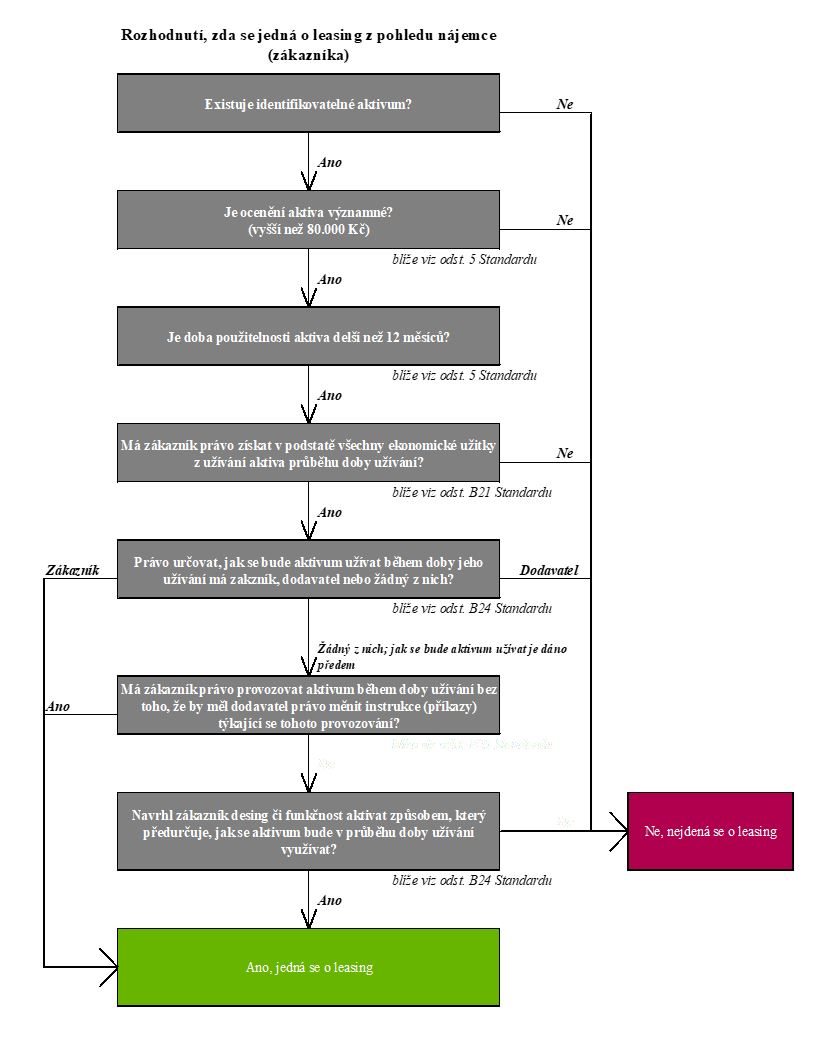

– a z toho je to zřejmé. Kanceláře, sklad, auto mohu na základě nájemní smlouvy užívat a používat = je třeba aktivovat a vykázat související závazek (dluh).Pro názornost rozhodovací diagram:

Aktivace leasingů (vliv na rozvahu)

Když jsem se s účetnictvím před (mnoha) léty na střední škole začínal seznamovat, moc jsem nerozuměl tomu slovu „aktivace“. Dovolte tedy krátkou a zjednodušující vsuvku pro začátečníky. Aktivovat můžeme ledasco. Například náklady související s výrobou vlastních výrobků. V souvislosti s leasingy a aktivací hovoříme o tom, že bude v aktivech (proto aktivace) vykázáno aktivum, tedy „majetek“. Na straně pasiv v případě aktivace leasingu bude vykázán závazek

(dle terminologie návrhu nového zákona o účetnictví dluh)

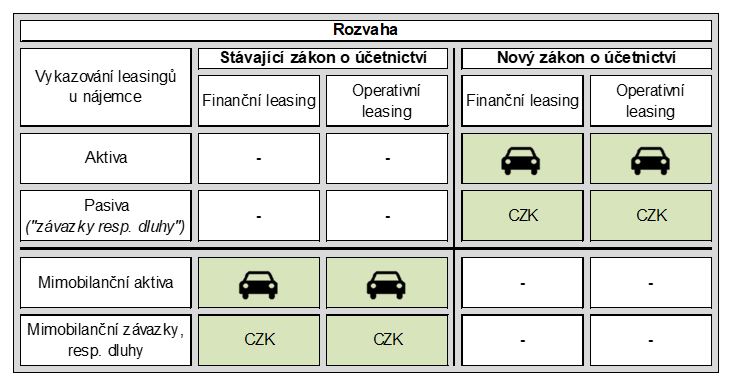

z leasingových splátek.Existuje různé pojetí toho, jak lze leasingy vykazovat. Česká účetní

legislativa

zatím nezná aktivaci finančního leasingu natož leasingu operativního. Splátky obou leasingů jsou účtovány do nákladů postupně tak, jak plyne čas, tedy doba nájmu. Jiné účetní rámce (např. i mezinárodní účetní standardy do roku 2016, resp. do roku 2019), stejně jako řada lokálních účetních rámců v jednotlivých zemích, znají aktivaci pouze finančního leasingu. Pokud to opět trochu zjednodušíme – tyto účetní rámce znají (znaly) vykázání aktiva o závazku (dluhu) v případě nájmu s následnou koupí najaté věci. Operativní leasing vykazují postupně s plynutím času jako náklady.Ukažme si rozdíl na schématu:

Komu to prospěje a proč se to dělá?

To bývá vždy dobrá a správná otázka.

1.

Tak předně – dělá se to za účelem sblížení české účetní legislativy s mezinárodními účetními standardy. A to je dobré k tomu, aby společnosti (účetní jednotky) nemusely každoročně provádět řadu úprav mezi lokální účetní závěrkou a (typicky) koncernovou (konsolidovanou) účetní závěrkou, resp. konsolidačním balíčkem3). Usnadňuje to tedy sestavení konsolidované účetní závěrky, neboť způsob vykázání leasingů je pak dle lokálních předpisů i dle mezinárodních (řekněme koncernových) předpisů stejný (nebo alespoň obdobný).

2.

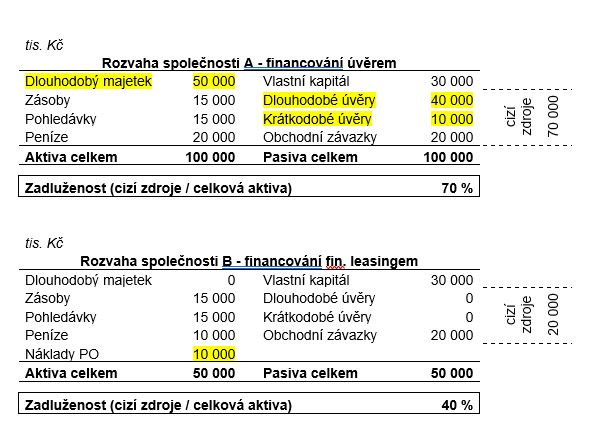

Jako legitimní důvod lze uvést i srovnatelnost účetních závěrek – a to i dvou ryze českých společností. Představme si například dvě jinak stejné společnosti podnikající ve stejném oboru – obě mají tržby200 mil. Kč, obě dosud nemají žádné úvěrové financování ani finanční leasing. Obě mají vlastní

kapitál

30 mil. Kč. V jedné společnosti se vedení rozhodlo pro nákup nemovitosti za 50 000 tis. Kč formou finančního leasingu s akontací 10 000 tis. Kč. Ve druhé společnosti se vedení rozhodlo stejnou koupi stejné nemovitosti financovat úvěrem.

Z uvedeného (velmi zjednodušeného) příkladu je patrné, že stejné společnosti, které pro své další podnikání disponují stejnou nemovitostí, vykazují zcela jinou míru zadlužení. To je stav, který se právě popisovanou aktivací finančního i operativního leasingu eliminuje.

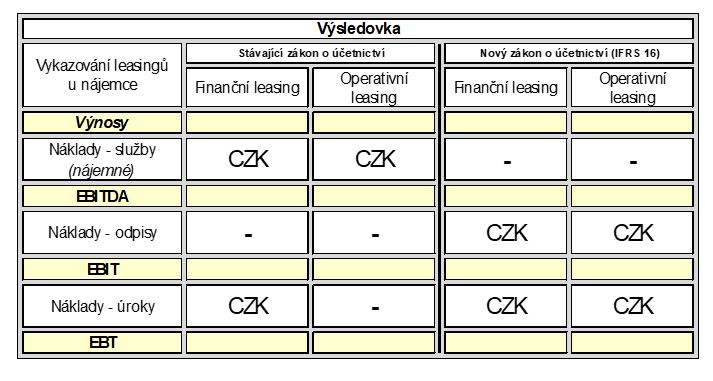

Vliv na výsledovku

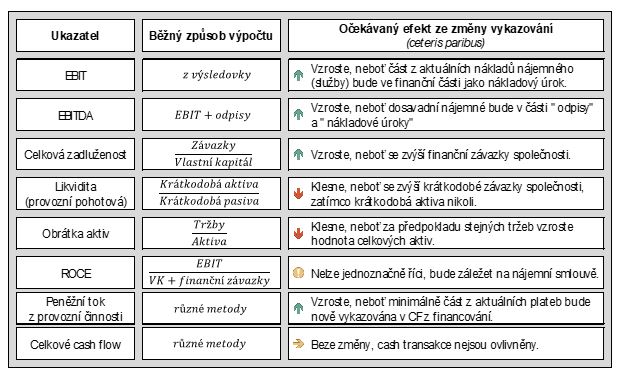

Je vcelku běžné, že řada vedoucích pracovníků má své „KPI“4) (motivační cíle) nastaveny na ukazatel EBITDA. To není samoúčelné, tento ukazatel ve výsledovce se nejblíže (s jistou mírou nepřesnosti) podobá provozní hodnotě cashflow. Tím, že dojde k aktivaci finančního i operativního leasingu, se tyto hodnoty změní. Protože aktivum najaté formou (libovolného) leasingu bude odpisováno, neovlivní takový nájem ukazatel EBITDA tak jako doposud, viz obrázek:

Vliv na cashflow

Říkáte si, že vliv na rozvahu i výsledovku je samozřejmý a nepřekvapil vás.

Změna vykazování leasingů bude ale mít vliv i do ukazatele cashflow! Protože minimálně část z aktuálních plateb bude nově vykazována jako cashflow z financování, provozní cashflow se zlepší! Pro úplnost je třeba říct, že celkové cashflow se samozřejmě nezmění.

Celkově lze hlavní vlivy shrnout následovně

Jak je patrné, řada klíčových parametrů, které bývají i součástí tzv. bankovních kovenantů (tj. závazných ukazatelů, které banka mj. vyhodnocuje pro hodnocení bonity dlužníka) se pouhou změnou účetní metodiky změní. Je proto možné, že i banky přistoupí k určité revizi úvěrových smluv – konstrukce jednotlivých ukazatelů, jejich hodnoty apod.

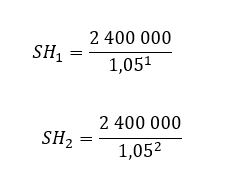

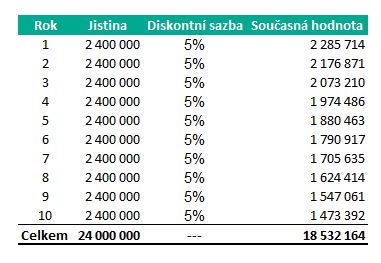

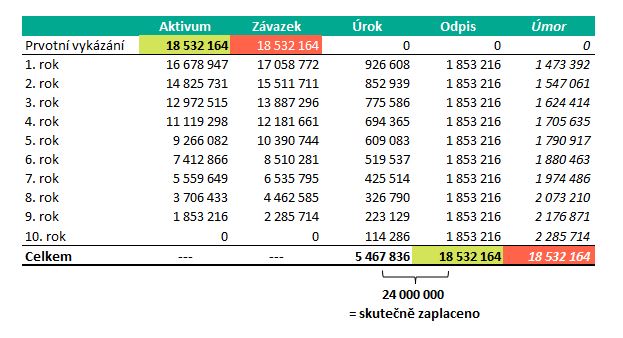

Časová hodnota peněz

Dluh je podle IFRS 16 vykazován v současné (tj. diskontované) hodnotě. Jak si s tím poradíme v české kotlině? Předpokládá se úleva pro mikro a malé účetní jednotky. Mikro a malé účetní jednotky také budou muset vykázat ve své rozvaze právo užívání a související závazek (resp. dluh), ale nebude zde požadavek na diskontování. Ocenění tedy bude v nominální – prostě nasčítané hodnotě.

Střední a velké účetní jednotky se budou přímo řídit standardem IFRS 16, tj. je nezbytné dluh diskontovat. Účetní a daňoví praktici se zcela přirozeně začínají ptát, jak to bude v dani z příjmů. Ta by tento koncept měla převzít. Neměly by tedy vznikat rozdíly mezi účetním a daňovým pojetím leasingů. Zatím se dokonce uvažuje o tom, že by pro první rok mohla být ze strany MF ČR i stanovena diskontní / úroková sazba určitým intervalem tak, aby nevznikla nejistota (daňové riziko) u daňových poplatníků. Je totiž na snadně, že volbou diskontního faktoru lze ovlivnit základ daně. Zda k takovému kroku MF ČR na konec přistoupí či nikoliv, zatím nelze předjímat.

Nájem kanceláří (skladu, haly, …): 2.400.000 Kč ročně (zjed.: placeno 1x ročně)

Okamžik hrazení splátky: na konci období (zpětně)

Implicitní úroková sazba: 5 %

Doba trvání smlouvy: 5+5 (opce; předpoklad využití)

Řešení

Právo užívání (aktivum), hodnota závazku:

Praktické problémy

Základním problémem bývá, jak zvolit diskontní sazbu. Standard hovoří o implicitní nebo inkrementální diskontní sazbě.

–

Implicitní

je

diskontní sazba

diskontní sazba

, při které se na počátku leasingu současná hodnota leasingových plateb rovná součtu „fair value“ pronajatého aktiva a všech počátečních přímých nákladů pronajímatele. Jde tedy o sazbu, za kterou financující subjekt (pronajímatel) poskytl nájemci úvěr na získání aktiva na trhu. Jak vyplývá z názvu, implicitní sazba není typicky explicitně uvedena ve smlouvě, teoreticky ji však lze dopočítat. Prakticky zpravidla nejsou známy všechny informace tak, aby nájemce byl takového výpočtu sám (bez spolupráce s pronajímatelem) schopen. V praxi se proto využívá zejména inkrementální

diskontní sazba

.–

Inkrementální sazba

je taková, která je stanovena kvalifikovaným odhadem nájemce a představuje takovou úrokovou sazbu, kterou by nájemce musel platit, kdyby si na podobnou dobu a s podobným zajištěním půjčil prostředky nutné k získání aktiva podobné hodnoty, jakou má právo užívání aktiva, v podobném ekonomickém prostředí. Z uvedeného plyne, že

diskontní sazba

může (a v mnoha případech bude) odlišná pro odlišná aktiva v rámci stejné účetní jednotky. Tato aktiva totiž mohla být najata v jiném čase (jiná úroveň úrokových sazeb v ekonomice, jiná rizikovost účetní jednotky z pohledu věřitele, jiná hodnota aktiva apod.).Další praktické problémy bývají následující:

–

Inflační doložky v nájemních smlouvách

–

Opce

na prodloužení nájmu–

Dodatky – rozšíření najatých ploch apod.

–

Variabilní (pohyblivé) leasingové platby

–

Jak stanovit dobu životnosti – na dobu ekonomické životnosti / na dobu trvání smlouvy

Pojďme postupně. Změny ve smlouvách lze rozdělit podle toho, zda nájemní smlouva takovou změnu předpokládá či nikoliv. Pokud například nájemní smlouva předpokládá indexaci výše nájemného (inflační doložka), pak se nemění ani

diskontní sazba

použitá pro „prvotní“ ocenění aktiva.Pokud smlouva nepředpokládá změnu – například rozšíření najatých ploch – a takové rozšíření je realizováno formou dodatku k nájemní smlouvě, pak se mění

diskontní sazba

použitá pro „prvotní“ ocenění aktiva.Konkrétně:

–

Inflační doložky v nájemních smlouvách

–

Při změně výše nájemného je třeba prospektivně přepočítat hodnotu aktiva (právo užívání) a souvisejícího dluhu. Při výpočtu bude ale použita „původní“

diskontní sazba

.–

Opce

na prodloužení nájmu

–

Na začátku nájemního vztahu je třeba posoudit, zda je pravděpodobné využití

opce

. Pokud je využití

opce

pravděpodobné, bude již „prvotní“ ocenění aktiva a dluhu vycházet z této „delší“ nájemní doby. Pokud v průběhu trvání smlouvy dojde ke změně předpokladu, je třeba prospektivně přepočítat hodnotu aktiva (a dluhu), a to při

aktuální

diskontní sazbě.–

Dodatky – rozšíření najatých ploch apod.

–

Jde o situace, které smlouva nepředpokládá. Je proto třeba prospektivně přepočítat hodnotu aktiva (a dluhu), a to při použití

aktuální

diskontní sazby.–

Variabilní (pohyblivé) leasingové platby

–

Zde jde třeba odlišit, zda se jedná o pohyblivé platby v závislosti na tržním indexu (např. PRIBOR), nebo jde o jinak stanovené variabilní platby (např. obratové nájemné či o jiný druh dodatečné platby, např. překročený nájezd kilometrů).

–

Pokud jde o variabilní platby v závislosti na tržním indexu, pak je třeba prospektivně přepočítat hodnotu aktiva (a dluhu), a to při použití „původní“ diskontní sazby, neboť smlouvu tento vývoj (mechanismus) předpokládá.

–

Pokud jde o „dodatečné platby“, pak tyto jsou prostým nákladem období, do kterého patří. Nepřepočítává se hodnota aktiva ani dluhu.

–

Doba životnosti najatého aktiva

–

Výše byla popsána doba životnosti v souvislosti s využitím nebo nevyužitím nájemní

opce

. To je typicky příklad operativních leasingů. V případě finančního leasingu (následná koupě najaté věci) by už při zahájení leasingu měla být stanovena ekonomická životnost aktiva a po tuto ekonomickou dobu životnosti by mělo být právo užívání odpisováno.Při všech těchto změnách a odhadech je třeba pamatovat na to, že účetnictví musí být průkazné, doložitelné a ověřitelné! Je proto nezbytné veškeré úpravy v ocenění vhodně dokumentovat a archivovat.

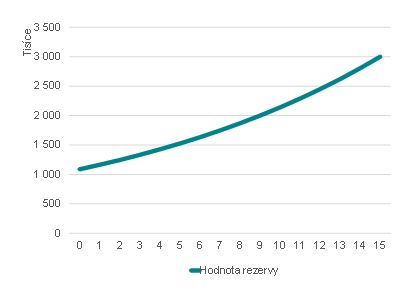

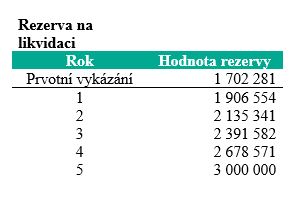

Rezerva na likvidace a zbytková hodnota aktiv

Další komplikací bývá stanovení zbytkové hodnoty aktiva a rezervy na jeho likvidaci. Představme si situaci, kdy si společnost najme halu (kancelářské prostory) a provede v nich nějaké technické zhodnocení, které po skončení doby nájmu musí odstranit a uvést vše do původního stavu. V maloobchodu (nájmy butiků v obchodních centrech) jde o zcela běžnou věc. Uvedení do původního stavu představuje dodatečný náklad. Nová česká účetní

legislativa

předpokládá stejný přístup jako v IFRS – tj. o tuto

diskontovanou

hodnotu nákladů na likvidaci je navýšena hodnota práva užívání při současném vykázání rezervy v okamžiku rozpoznání aktiva (prvotní ocenění). Rezerva je s plynutím času postupně navyšována (úročena).Opačnou situací je případ zbytkové hodnoty. Nový zákon o účetnictví zakládá povinnost účetním jednotkám při stanovování odpisového plánu uvážit (významnost, potažmo výši) zbytkové hodnoty – tedy hodnotu očekávané prodejní ceny při vyřazení aktiva. Jako příklad lze uvést klasicky automobil.

S tím se samozřejmě pojí navazují praktické problémy. Typicky:

–

Jak stanovit odhadované náklady likvidace?

–

Jak stanovit očekávanou prodejní cenu?

–

Jak postupovat, když se odhadované náklady na likvidace v průběhu užívání změní?

Zde je třeba říci, že jde o účetní odhady a případné prospektivní úpravy (pokud nebyl odhad učiněn špatně, blíže viz

interpretace

NÚR „I-29 Opravy chyb, změny v účetních odhadech a změny v účetních metodách“).Uvedené (rezerva na likvidace a zbytková hodnota aktiv) platí nejen pro aktiva pořízená formou leasingu (resp. úplatný převod práva užívání), ale pro jakákoliv dlouhodobá aktiva, resp. rezervy.

Zjednodušme situaci a neuvažujme nyní pořízení formou leasingu. Pokud by aktivum bylo pořizováno formou leasingu, bylo by třeba spojit předchozí a tento ilustrativní příklad – nejde o „raketovou vědu“.

Společnost se zavázala, že kvůli zvýšenému hluku a prašnosti při stavbě dálnice vybuduje mezi novou dálnicí a nedalekou vesnicí val. Tento způsob byl zvolen jako efektivní uložení odtěžené zeminy. Po dokončení stavby dálnice – po pěti letech – má společnost závazek val (zeminu) odvést a vybudovat moderní protihlukovou stěnu. Jde tedy o případ stavby dočasné a takto je val i zkolaudován.

Stavba dočasná – val, protihlukový účel

|

Pořizovací náklad (core)

|

15 000 000

|

|

Doba životnosti (stavba dočasná)

|

5

|

|

Diskontní sazba

(odhad) |

12 %

|

|

Odhadované náklady na likvidaci (odvoz zeminy)

|

3 000 000

|

|

SH rezervy na likvidaci

|

1 702 281

|

|

Celkový pořizovací náklad

|

16 702 281

|

|

Roční odpis

|

3 340 456

|

Vykazování u pronajímatele

Většina publikací a příkladů pojednávajících o „leasingu“ se zabývá způsobem účetního vykázání u nájemce. Dovolte pár slov k vykazování u pronajímatele. Že se vás to netýká? Je to možné, ale ono se toto téma týká velké části účetních jednotek. Jde totiž o běžný obchodní model, kdy jedna „majetková entita“ ve skupině drží nemovitosti, které pronajímá svým sestrám v rámci skupiny (koncernu). Právě tato „majetková entita“ bude „leasing“ vykazovat jako pronajímatel. A jak tedy leasing vykazuje pronajímatel? Finanční leasing je způsob financování prodeje, kdežto operativní leasing je považován za službu. Pohledávky z finančního leasingu jsou (následně) oceňovány rovnoměrně naběhlou hodnotou (která je případně snížena o znehodnocení).

Porozumění účetním výkazům

Změny v účetních metodách znamenají, že manažeři, vlastníci, zaměstnanci atd. (uživatelé účetních výkazů) se musí neustále učit a adaptovat. Bude nutné porozumět novým metodám a jejich dopadu na finanční situaci podniku, interpretaci výsledků a vykazovaných hodnot. To bude zcela jistě vyžadovat dodatečná školení a je třeba, aby účetní obec správně komunikovala se širokou veřejností tak, aby bylo možné výsledky interpretovat v časových řadách srovnatelně.

Závěr

Pro účetní jednotky, které jsou zvyklé (typicky pro koncernové účely) vykazovat dle IFRS, se příliš nezmění. Možná se i podaří dosáhnout sledovaného cíle a ubude jim pracnost s překlápěním z jednoho účetního pojetí do druhého.

Pro účetní jednotky, které IFRS 16 dosud neaplikovaly, je rada (v době kdy je tento článek připravován) jednoduchá. Je třeba provést revizi všech nájemních smluv a sepsat si klíčové pasáže. Těmi jsou především:

–

Doba trvání leasingu

–

Frekvence splátek

–

Zda jsou splátky hrazeny předem či zpětně

–

Výše počátečních přímých nákladů (provize, instalace apod.)

–

Akontace

–

Očekávané náklady na likvidaci

–

Zbytková hodnota

–

Diskontní sazba

(stanovení)Po úspěšném sběru dat už jsou to „jen“ matematické hry a nový způsob vykazování, na který si všichni zvykneme.

Ačkoliv mikro a malé účetní jednotky nemusí používat časovou hodnotu peněz – i pro ně bude tato oblast nová a je třeba ji nepodceňovat. Právě zmiňované osvobození by mohlo vést k tomu, že tyto účetní jednotky problematiku podcení. Je třeba upozornit, že změny (aktualizace) smluv (indexace, rozšíření najatých prostor apod.) se běžně a zcela přirozeně týkají i těchto účetních jednotek, a i tyto účetní jednotky musí průběžně aktualizovat hodnotu práva užívání – jen bez zohlednění faktoru času.

Legislativa

–

Návrh paragrafového znění nového zákona o účetnictví (stav k vnějšímu připomínkovému řízení) https://odok.cz/portal/veklep/material/KORNCKKHGM1N/ (cit 11. 3. 2024)

–

Důvodová zpráva k návrhu nového zákona o účetnictví https://odok.cz/portal/services/download/attachment/KORNCKKHWUOM (cit. 11. 3. 2024)

1) International Accounting Standards Board (Rada pro mezinárodní účetní standardy)

2) Financial Accounting Standards Board (Rada pro účetní standardy)

3) Konsolidační formuláře; účetní data předávaná konsolidující účetní jednotce, aby bylo možné sestavit konsolidovanou účetní závěrku, tj. účetní závěrku za skupinu účetních jednotek jako celek.

4) Key Performance Indicators