V této části se zabýváme některými zvláštními případy zápisů výdajů do daňové evidence. Jsou to případy časté, případně periodicky se opakující, každopádně případy, které mohou podstatným způsobem ovlivnit daňové přiznání lékaře. Nemůžeme se zabývat všemi případy výdajů, které se mohou vyskytovat v běžné praxi lékaře, k tomu je pak zapotřebí buď podrobnějšího studia zákona č. 586/1992 Sb. , o daních z příjmů, v platném znění (dále jen „zákon o daních z příjmů “), anebo návštěvy některého daňového poradce. V každém případě stejně vždy radíme především zcela začínajícím lékařům, aby si alespoň první rok praxe nechali zpracovávat svou daňovou evidenci ekonomickým odborníkem, účetním nebo daňovým poradcem.

Specifické případy v daňové evidenci

Ing.

Jana

Bellová,

Ph.D.,

Ing.

Jaroslav

Zlámal,

Ph.D.

1. Evidence automobilu

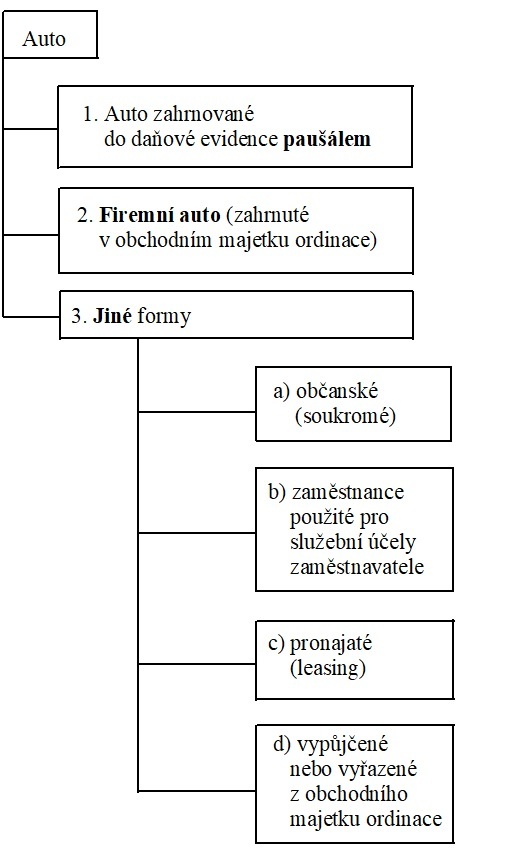

Již v předchozí části týkající se vedení daňové evidence je řečeno, že lékař musí rozlišovat o jaký druh automobilu se jedná. Z daňového hlediska, čili z hlediska uplatnění různých výdajových položek, rozeznáváme následující možnosti:

Obr. 1: Typy automobilů z hlediska zahrnování do výdajů daňové evidence

Z uvedených možností se budeme zabývat jen dvěma nejvíce využívanými formami, tj. soukromým vozem a firemním vozem lékaře a zmíníme se o možnosti použití paušálu na dopravu.

Z hlediska daně z příjmů

je podstatné, zda je, anebo není auto zahrnuto do obchodního majetku ordinace

. Již z předcházejících částí víme, že auto, které bude používáno ke služebním účelům, může být zahrnuto do obchodního majetku ordinace.V tom případě se stává dlouhodobým hmotným majetkem (dále také „DHM“), je postupně odpisováno, a ve formě odpisů tak vstupuje do nákladů spjatých s činností daného ekonomického subjektu.

Jiná situace z hlediska daně z příjmů nastane, pokud je ke služebnímu účelu použito osobní auto lékaře, anebo jiné možné formy vlastnictví použitého vozidla.

Každý může mít samozřejmě i více aut v určité kombinaci. Může mít například jedno auto firemní, jedno osobní, může využívat osobních aut zaměstnanců ke služebním účelům (může vyslat zaměstnance na služební cestu jeho osobním vozem), popřípadě může mít auto pořízené na leasing, a to osobní nebo i firemní.

Je však třeba přísně odlišovat, kdy bylo auto použito pro služební účel a kdy se jedná o čistě osobní potřebu lékaře nesouvisející s jeho pracovní činností. Lépe řečeno, kdy použití vozu není v souvislosti s dosažením, zajištěním a udržením příjmů daného ekonomického subjektu.

Podívejme se proto podrobněji, které typy výdajů může lékař zahrnovat do daňově uznatelných výdajů.

Firemní vůz

Firemní automobil je zahrnut do obchodního majetku ordinace. Lékař jej musí zapsat do evidence dlouhodobého majetku jako DHM, vypočítat odpisy, sestavit dopředu odpisový plán, evidovat popřípadě jeho technické zhodnocení atd. Toto auto by pak mělo mít zápis

v řidičském průkazu pod označením IČO dané fyzické osoby (OSVČ)

. To je zásadní rozlišovací znak oproti vozu osobnímu, které bude mít záznam na rodné číslo majitele vozu.Pořizovací cena firemního vozu

nesmí být zapsána

do výdajů zahrnovaných do základů daně.Tak jako ostatní dlouhodobý majetek, podílí se i automobil na celkových výdajích daného lékaře postupně, pomocí odpisů. Záznam odpisů se však provádí až v rámci závěrkových operací. Znamená to, že během účetního období se nákup firemního automobilu projeví pouze snížením stavu na běžném účtu nebo v pokladně (nebudeme-li uvažovat alternativy, že jej daný subjekt získal darem, výhrou apod., v takovém případě by se v peněžních tocích daného lékaře neobjevil v průběhu účetního období vůbec jako pohyb peněžních prostředků).

V průběhu účetního období by však mohl lékař zahrnovat do daňově uznatelných výdajů celou řadu dalších výdajů spjatých s používáním vozidla a jeho údržbou.

Vyjmenujme si,

které výdaje

v tomto případě

může

lékař

zapisovat do výdajů zahrnovaných do základu daně z příjmů

(ovlivňujících, čili snižujících daň):–

odpisy (v závěrkových operacích),

–

výdaje na opravu vozidla (platby servisní organizaci),

–

výdaje na údržbu vozu (p