Motto: „Žádný problém není tak velký, aby se nedal někam přimontovat.“ Murphy Doba papíru skončila, nastupují nuly a jedničky jako nositel informace a digitální zprostředkovatel komunikace. Elektronizace státní správy postupuje nezadržitelně vpřed a informační technologie představují dnes již nezbytný nástroj pro řadu profesí. Jaká je situace v oblasti správy daní, jak lze komunikovat se správcem daně bezpapírově, tedy elektronicky?

Digitálně se správcem daně

Milan

Vodička

daňový poradce, ev. č. 1366

1 Správce daně doručuje

Pokud jsme v postavení subjektu, kterému správce daně doručuje písemnost, má tento v podstatě prvotně na výběr ze dvou možností:

-

doručit osobně,

-

doručit elektronicky.

Tento fakt vyplývá ze znění § 39 odst. 1 zákona č. 280/2009 Sb., daňový řád, ve znění pozdějších předpisů (dále jen „daňový řád“):

Způsoby doručování

(1) Správce daně doručuje písemnost

a)

při ústním jednání nebo při jiném úkonu, nebo

b)

elektronicky.

A teprve, není-li možné postupovat podle odst. 1, přichází v úvahu cesty doručení dle odst. 2 tedy prostřednictvím provozovatele poštovních služeb, úřední osobou anebo jiným orgánem ze zákona.

V případech subjektů jako jsou právnické osoby zapsané v obchodním rejstříku nebo daňoví poradci, advokáti či insolvenční správci se jedná o držitele datových schránek ze zákona1) a využití jiné doručovací cesty než v osobním styku či elektronicky tak v podstatě nepřipadá v úvahu. K elektronickému doručování je daňový řád lakonický, protože pouze v § 42 odkazuje při použití datové schránky na úpravu jiným právním předpisem:

Doručování prostřednictvím datové schránky

Osobě, která má zpřístupněnu datovou schránku, se doručuje elektronicky podle jiného právního předpisu.

Tento odkaz nás přivádí k zákonu č. 300/2008 Sb., o elektronických úkonech a autorizované konverzi dokumentů, ve znění pozdějších předpisů (dále jen „ZOE“), který je speciální úpravou pro datové schránky. Základní atributy pro doručení písemnosti správcem daně vyplývají ze znění § 17 tohoto zákona, jedná se především o:

-

povinnost doručovat do datové schránky vždy, pokud to umožňuje povaha dokumentu2),

-

okamžik doručení nastává přihlášením osoby, která má v rámci svého oprávnění k dokumentu přístup,

-

pokud se taková osoba do datové schránky nepřihlásí ve lhůtě deseti dnů od dodání, považuje se dokument za doručený posledním dnem této lhůty,

-

doručení má stejné účinky jako doručení do vlastních rukou.

Výjimku z výše uvedené priority ZOE jako

lex specialis

představuje možnost požádat o určení neúčinnosti doručení fikcí, která je v § 17 odst. 5 uvedena s odkazem na § 24 odst. 2 zákona č. 500/2004 Sb., správní řád, ve znění pozdějších předpisů. Pro daňové řízení se ale dle v současnosti převládajícího názoru použije § 48 odst. 1 daňového řádu, který ovšem žádost o vyslovení neúčinnosti doručení podmiňuje závažnými a předem nepředvídatelnými důvody (takže nikoli třeba dovolená, plánovaná operace nebo pobyt v tibetském klášteře). Podobný přístup lze nalézt i v rozsudku Nejvyššího správního soudu č. 5 Afs 76/2012-28 z 16. května 2013.Ovšem naopak je potřeba mít na zřeteli, že pro určení posledního dne lhůty k uplatnění doručovací

fikce

se nepoužije počítání času podle § 33 odst. 4 daňového řádu, ale znění § 17 odst. 4 ZOE a k doručení fikcí tak dojde bez ohledu na to, zda poslední den desetidenní lhůty připadá na sobotu, neděli anebo svátek.3)Určité problémy způsobuje někdy v praxi fakt, že fyzická osoba může mít zřízeno několik datových schránek - např. daňový poradce, který je současně insolvenčním správcem bude mít dvě datové schránky ze zákona a mimo ně může požádat o datové schránky podnikající a nepodnikající fyzické osoby, čímž počet jeho datových schránek dosáhne čísla čtyři. Písemnosti, které mu správce daně bude doručovat, přitom dle svého charakteru musí směřovat do příslušné datové schránky.4) Vodítkem je pokyn Generálního finančního ředitelství GFŘ-D-7 z 21.12.2011, čj. 35136/112110-011826, k postupu správce daně při doručování do datových schránek, který definuje různé situace z hlediska doručování a postup pro jejich řešení. Mj. upravuje možnost požádat správce daně, aby do jedné z datových schránek doručoval i takové písemnosti, které by měly být odeslány v listinné podobě.

Na rozdíl od jiných procesních předpisů neupravuje daňový řád doručování na adresu elektronické pošty, tedy emailem. Jeho využití je vázáno na některé dílčí úkony, např. v zákonu č. 235/2004 Sb., o dani z přidané hodnoty, ve znění platném od 1. ledna 2016, je v § 101g odst. 4 pod písm. b) uvedeno doručení výzvy ke splnění povinností souvisejících s kontrolním hlášením „prostřednictvím veřejné datové sítě na elektronickou adresu“. Email je také nutný při využití systému navracení daně z přidané hodnoty na Daňovém portálu Finanční správy ČR.

2 Doručujeme správci daně

Pokud naopak my jsme v postavení strany, která provádí úkon vůči správci daně, znamená to, že činíme podání dle § 70 a násl. daňového řádu. Způsoby, jakými lze podání platně realizovat, jsou uvedeny v § 71 odst. 1:

(1) Podání lze učinit písemně, ústně do protokolu nebo datovou zprávou

a)

podepsanou uznávaným elektronickým podpisem,

b)

odeslanou prostřednictvím datové schránky, nebo

c)

s ověřenou identitou podatele způsobem, kterým se lze přihlásit do jeho datové schránky.

Pro tuto chvíli jsou pro nás předmětná podání, která chceme činit datovou zprávou, čili elektronicky. Jaké jsou možnosti?

Daňový portál (EPO)

První možností je využití daňového portálu provozovaného od roku 2005 Finanční správou České republiky.5)

Podání, která zde lze učinit, je celá řada, především jsou to tzv. „formulářová“, uvedená v § 72 odst. 1 daňového řádu, tedy řádná, opravná a dodatečná daňová tvrzení (přiznání, hlášení a vyúčtování), přihlášky k registraci a oznámení změny registračních údajů. Jejich podstatným specifikem je to, že musí být učiněna „ve struktuře a formátu zveřejněném správcem daně“ v souladu s § 72 odst. 3 daňového řádu. Tímto požadovaným formátem je dnes soubor v XML (Extended Markup Language) odpovídající aktuálním požadavkům podle schémat zveřejňovaných na webové adrese daňového portálu, konkrétně na: http://adisepo.mfcr.cz/adistc/adis/idpr_pub/ epo2_info/popis_struktury_seznam.faces.

Kromě podání dle § 72 odst. 1 je možné využít daňový portál i k doručení obecné písemnosti v podobě volně psaného textu, případně s tzv. e-přílohou v podobě souboru třeba v PDF nebo jiném přípustném formátu.

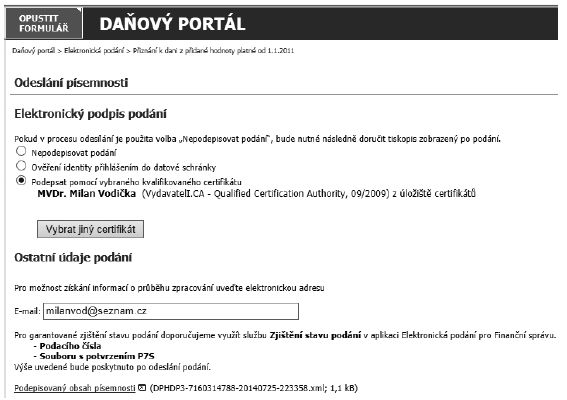

Vyplněné podání lze odeslat třemi způsoby (viz obrázek č. 1).

Podání bez podpisu

První variantou je odeslání elektronicky nepodepsané písemnosti, kdy je následně nutno postupovat dle § 71 odst. 3 daňového řádu a podání potvrdit ve lhůtě pěti dnů. Tento postup lze až do konce roku 2015 použít i pro splnění povinnosti učinit podání elektronicky, která je dána s účinností od 1. ledna 2015 novým zněním § 72 odst. 4 daňového řádu (viz dále).

Tato určitá benevolence správce daně, tedy dočasné připuštění postupu podle § 71 odst. 3 vyplývá ze snahy ulehčit po přechodnou dobu elektronická podání, informace o tom byla zveřejněna na webových stránkách Finanční správy ČR dne 24. února 2015.6)

Obrázek č. 1 Odeslání písemnosti na daňovém portálu

Zdroj: VODIČKA, M. 3D: Data, daně digitálně aneb ajťákem i proti své vůli. Praha: Wolters Kluwer, a. s., 2014, s. 137.

Je nutno zopakovat, že právě uvedené se týká „formulářových“ podání, tedy daňových přiznání, hlášení a vyúčtování, přihlášky k registraci a oznámení o změně registračních údajů. V ostatních případech zůstane možnost elektronicky nepodepsaného podání zachována i po 1. lednu 2016.

Podání s ověřenou identitou

Druhou variantou je na daňovém portálu podání s ověřenou identitou podatele, kdy identifikaci podávajícího provede systém datových schránek procesem tzv. autentizace. Spočívá v tom, že jste vyzváni k vyplnění přístupových údajů do datové schránky a po zadání je daňovému portálu poskytnuta informace, jaká konkrétní fyzická osoba podání činí.

Uvedený postup je podmíněn třemi splněnými předpoklady:

-

Podávající disponuje zpřístupněnou datovou schránkou.

-

Podávající je ve vztahu k datové schránce osobou oprávněnou (osoba, pro kterou byla schránka zřízena nebo člen statutárního orgánu

korporace

) anebo osobou pověřenou s přiděleným právem Posílat zprávy.-

Informační systém datových schránek (ISDS) je funkční, neprobíhá na něm tedy např. plánovaná odstávka z důvodu údržby apod.

Skutečnost, že identita podávajícího byla ověřena systémem datových schránek, je uvedena na odeslané datové zprávě, včetně jména a příjmení, informace, zda se jedná o osobu oprávněnou či pověřenou a výpis práv, kterými v datové schránce disponuje.

Ověření identity podatele je tedy náhradou elektronického podpisu a umožňuje využití daňového portálu všem uživatelům datových schránek s dostatečným oprávněním. Kromě toho je ale tento způsob identifikace používán i v některých jiných systémech státní správy, např. na ePortálu ČSSZ nebo na portálu veřejné správy.7)

Podání s elektronickým podpisem

Třetí možností na daňovém portálu je odeslat podání opatřené uznávaným elektronickým podpisem. To znamená, že se v souladu s § 11 zákona č. 227/2000 Sb., o elektronickém podpisu a o změně některých dalších zákonů (zákon o elektronickém podpisu), ve znění pozdějších předpisů, musí jednat o zaručený elektronický podpis založený na kvalifikovaném certifikátu vydaném jedním ze tří poskytovatelů certifikačních služeb akreditovaných v České republice -

Post

Signum, eIdentity nebo I. CA.

8)Kromě vlastních podání lze na daňovém portálu provádět úkony spojené s využíváním daňové informační schránky, počínaje žádostí o její zřízení, přes přihlášku k nahlížení až po žádost o zrušení. Použít lze přitom jak uznávaný elektronický podpis, tak i ověřenou identitu podatele, tedy autentizaci přihlašovacími údaji z datové schránky.

Pouze elektronicky lze se správci daně komunikovat v systému navracení daně z přidané hodnoty v rámci Evropské unie, včetně nově zřízeného zvláštního režimu jednoho správního místa (tzv. MOSS - Mini One Stop Shop) podle § 110a a následně zákona č. 235/2004 Sb., o dani z přidané hodnoty, ve znění pozdějších předpisů. Nezbytnou podmínkou je vždy připojení uznávaného elektronického podpisu, ověření identity prostřednictvím ISDS použít nelze.

Tabulka č. 1 Podání vůči správci daně s využitím uznávaného elektronického podpisu I------------------I--------------------I------------------------I-----------------------I I Právní předpis I Úkon / podání I Úprava I Poznámka I I------------------I--------------------I------------------------I-----------------------I I Zákon I Zachování lhůty I § 35 odst. 1 písm. c) I Lze využít na daňovém I I č. 280/2009 Sb. I I I portálu - EPO I I daňový řád I--------------------I------------------------I-----------------------I I I Nahlížení do I § 69b odst. 3 písm. a) I I I I daňové informační I I I I I schránky I I I I I--------------------I------------------------I-----------------------I I I Podání I § 71 odst. 1 písm. a) I Bez e_podpisu nutno I I I I I potvrdit ve lhůtě I I I I I 5 dnů I I I--------------------I------------------------I-----------------------I I I Prohlášení o I § 180 odst. 2 I Nahrazuje úředně I I I majetku dlužníka v I I ověřený podpis I I I daňové exekuci I I I I------------------I--------------------I------------------------I-----------------------I Zdroj: VODIČKA, M. 3D: Data, daně digitálně aneb ajťákem i proti své vůli. Praha: Wolters Kluwer, a.s. , 2014, s. 49.

Datová schránka

Podání prostřednictvím datové schránky představuje další možnost jak postupovat elektronickou cestou při komunikaci se správcem daně. Úkony prováděné vůči orgánu veřejné moci mají v souladu s § 19 ZOE podobu datové zprávy.

I v tomto případě platí, že podání spadající pod § 72 odst. 1 daňového řádu, tedy řádná i dodatečná daňová tvrzení, přihláška k registraci a oznámení o změně registračních údajů musí být odeslány datovou zprávou ve formátu a struktuře zveřejněné správcem daně, v praxi to znamená, že přílohou musí být příslušný XML soubor, jehož aktuální podoba se nachází na daňovém portálu.

Zásadní výhodou použití datové schránky je fakt, že každý úkon učiněný jejím prostřednictvím má stejné účinky jako úkon písemný a podepsaný, tedy, že není potřeba přidávat elektronický podpis nebo podání jakkoli potvrzovat. Výjimkou je situace, kdy jiný právní nebo vnitřní předpis požaduje společný úkon více osob (typickým příkladem je

korporace

, za kterou se musí podepisovat dva členové statutárního orgánu).Pokud je prostřednictvím datové schránky učiněno podání nespadající do okruhu vyjmenovaných v § 72 odst. 1 daňového řádu, lze využít širokou škálu různorodých formátů uvedených v příloze č. 3 k vyhlášce č. 194/2009 Sb. Pro praktické použití lze ale jednoznačně doporučit formát PDF, nejen proto, že je velmi úsporným na velikost (v datové schránce je limit velikosti jedné zprávy 10 MB) a umí s ním pracovat většina software, ale je vhodným i z hlediska dlouhodobé archivace9) a jedná se o jediný formát, z něhož lze někdy později získat listinu cestou autorizované

konverze

dokumentu10).Při úvaze, zda došlo k zachování lhůty, je nutné vzít v potaz, že rozhodujícím okamžikem je dodání do datové schránky správce daně11), tento údaj naleznete na dodejce jako druhý v pořadí (první je okamžik podání - odeslání z vaší datové schránky) a je současně okamžikem doručení.

Při určení datové schránky, do které chcete podání odeslat, můžete vybrat jak datovou schránku územního pracoviště, tak i jeho „nadřazeného“ finančního úřadu, všechny tyto datové schránky jsou považovány za náležející jednomu „místně příslušnému správci daně“12).

Tabulka č. 2 Podání vůči správci daně prostřednictvím datové schránky I------------------I--------------------I------------------------I-----------------------I I Právní předpis I Úkon / podání I Úprava I Poznámka I I------------------I--------------------I------------------------I-----------------------I I Zákon I Úkon vůči orgánu I § 18 odst. 1 I Účinky jako úkon I I č. 300/2008 Sb. I veřejné moci I I písemný a podepsaný I I o elektronických I I I I I úkonech a I I I I I autorizované I I I I I konverzí (ZOE) I I I I I------------------I--------------------I------------------------I-----------------------I I Zákon I Zachování lhůty I § 35 odst. 1 písm. d) I I I č. 280/2009 Sb. I--------------------I------------------------I-----------------------I I daňový řád I Nahlížení do I § 69b odst. 3 písm. b) I Ověření identity I I I daňové informační I I podatele I I I schránky I I I I I--------------------I------------------------I-----------------------I I I Podání I § 71 odst. 1 písm. b) I I I I--------------------I------------------------I-----------------------I I I Podání I § 71 odst. 1 písm. c) I Ověření identity I I I I I podatele I I I--------------------I------------------------I-----------------------I I I Prohlášení o I § 180 odst. 2 I Nahrazuje úředně I I I majetku dlužníka v I I ověřený podpis I I I daň. exekuci I I I I------------------I--------------------I------------------------I-----------------------I Zdroj: VODIČKA, M. 3D: Data, daně digitálně aneb ajťákem i proti své vůli. Praha: Wolters Kluwer, a.s. , 2014, s. 101.

Email - elektronická pošta

Na webových stránkách finančních úřadů, územních pracovišť, Odvolacího finančního ředitelství i Specializovaného finančního úřadu sice naleznete emailovou adresu, ale současně je u ní uveden text, že není určena pro podání datové zprávy v daňových věcech.

V daňovém řádu je ohledně podání prostřednictvím datové zprávy stanoveno v § 73 odst. 2:

(2) Podání, které je učiněno prostřednictvím datové zprávy s využitím dálkového přístupu, se přijímá na technickém zařízení správce daně nebo prostřednictvím datové schránky správce daně.

Technickým zařízením správce daně se rozumí daňový portál popsaný výše. Z citovaného ustanovení tedy vyplývá, že podání na adresu elektronické pošty vůči správci daně učinit platně nelze. Email ale může být využit pro přímou komunikaci s jednotlivými úředníky a dále je vyžadován při použití systému pro navracení DPH v rámci Evropské unie.

3 Mohu nebo musím?

Využití elektronického způsobu komunikace se správcem daně se stále častěji mění z možnosti v nezbytnost, resp. povinnost.

Požadavek na podání datovou zprávou najdeme ve speciálních předpisech, např. v zákoně č. 235/2004 Sb., o dani z přidané hodnoty, ve znění pozdějších předpisů, to jsou:

-

výpis z evidence pro daňové účely podle § 92a odst. 6 v případě plátce, který nebo pro kterého bylo uskutečněno plnění v režimu přenesení daňové povinnosti13)

-

daňová přiznání a hlášení včetně příloh, přihláška k registraci a oznámení o změně registračních údajů podle § 101a odst. 1 a 214)

-

souhrnné hlášení dle § 102 odst. 3 pokud plátce uskutečnil plnění uvedená v § 102 odst. 115)

Dále také třeba v § 38j odst. 6 zákona č. 586/1992 Sb., o dani z příjmů, ve znění pozdějších předpisů, pro případ vyúčtování daně z příjmů ze závislé činnosti při zaměstnání poplatníků uvedených v § 2 odst. 3 ZDP.

Novelou daňového řádu byl s účinností od 1. ledna 2015 výrazně rozšířen okruh daňových subjektů, pro které je elektronická podoba „formulářových“ podání povinností. Došlo k tomu vložením nového odst. 4 v § 7216):

(4) Má-li daňový subjekt nebo jeho zástupce zpřístupněnu datovou schránku nebo zákonem uloženou povinnost mít účetní závěrku ověřenou auditorem, je povinen podání podle odstavce 1 učinit pouze datovou zprávou ve formátu a struktuře zveřejněné správcem daně17) odeslanou způsobem uvedeným v § 71 odst. 1.

Novou úpravu obsahuje také § 74 daňového řádu pojednávající o vadách, jedná se o odst. 4:

(4) Pokud vada podání spočívá pouze v tom, že podání bylo učiněno jinak než elektronicky, ačkoliv mělo být učiněno elektronicky, hledí se na něj jako na podání bez vady; to platí pouze pro podání, u nichž tuto skutečnost správce daně předem zveřejní způsobem umožňujícím dálkový přístup.

Na stránkách Finanční správy již byl zveřejněn seznam podání, pro která platí výše uvedený postup řešení vad18). V případě, kdy tedy bude některé z předmětných podání provedeno v listinné podobě bez jakékoli jiné vady, bude ze strany správce daně akceptováno, nedojde k vydání výzvy podle § 74 daňového řádu, ovšem nelze opominout hrozbu sankce za nesplnění povinnosti nepeněžité povahy podle § 247a daňového řádu:

(2) Daňovému subjektu vzniká povinnost uhradit pokutu ve výši 2000 Kč, pokud učinil podání podle § 72 odst. 1 jinak než elektronicky, ačkoli byl povinen jej učinit elektronicky.

...

(4) Správce daně kromě pokuty podle odstavce 2 uloží pokutu do 50000 Kč, pokud daňový subjekt nesplněním povinnosti učinit podání elektronicky závažně ztěžuje správu daní.

4 Závěr

Komunikace se správci daně prostřednictvím informačních technologií (a nejen s nimi) je rozvíjena tempem, které rozhodně nebude mít tendenci se snižovat. V návrzích zákonů, jež Komora daňových poradců dostává k připomínkování, není nouze o sousloví „je možné činit pouze elektronicky na elektronickou podatelnu“.

Velmi dobře o tom vypovídá i počet podání, která byla učiněna na daňovém portálu a jejichž počet za rok 2014 dosáhl 3,1 milionu, což představuje více než padesátiprocentní nárůst ve srovnání s rokem předchozím.19)

Zvládnout komunikaci se správcem daně a dalšími orgány veřejné moci je tak již dnes podmíněno zvládnutím informačních technologií a pravidel komunikace elektronické.

1) Viz § 4 odst. 3 a § 5 zákona č. 300/2008 Sb.

2) Do datové schránky nelze doručovat dokumenty s ochrannými prvky, osobní doklady apod.

3) Viz rozsudek NSS čj. 5 Afs 76/2012-28

4) Viz rozsudek NSS čj. 7 Afs 46/2010-51

5) Použít lze např. webovou adresu www.daneelektronicky.cz nebo odkaz z www.financnisprava.cz

6) Celé znění lze nalézt na http://www.financnisprava.cz/cs/dane-a-pojistne/sprava-dani-a-pop latku/danovy-rad/informace-e-tiskopis-5776

7) Dostupné na https://eportal.cssz.cz/ a https://portal.gov.cz

8) Nebudeme nyní uvažovat o zahraničních certifikátech uznávaných v ČR dle § 16 zákona č. 227/2000 Sb.

9) Archivní varianta PDF/A

11) Viz např. rozsudky NSS čj. 8 As 89/2011 - 31 nebo 9 Afs 28/2010 - 79, dostupné na www.nssoud.cz

12) Existuje ovšem i názor, že podání by měla být adresována pouze do datových schránek finančních úřadů a nikoli územních pracovišť, souvisí to se způsobem zřízení datových schránek územních pracovišť v době reorganizace Finanční správy.

13) Formát a struktura datové zprávy byly určeny pokynem GFŘ D-4 z 1. dubna 2011

14) V tomto roce ještě platí dle § 101a odst. 3 výjimka pro fyzické osoby s obratem do 6 mil. Kč za 12 po sobě jdoucích kalendářních měsíců

15) Jedná se o plnění ve vztahu k jiným členským státům EU

16) Interpretaci tohoto ustanovení včetně praktických dopadů a příkladů byl věnován Koordinační výbor dne 18.2.2015, zápis najdete na http://www.kdpcr.org záložka KOOV - Podklady a zápisy z jednání

17) Formát a struktury jsou určeny pokynem MF D-349 čj. 43/128 673/2010-431 ze dne 28.12.2010

18) Viz http://www.financnisprava.cz/assets/cs/prilohy/fs-organy-financni -spravy/Seznam-podani-dle-74-odst-4-DR.pdf

19) Zdroj http://www.financnisprava.cz/cs/dane-elektronicky/danovy-portal/pocty-podani-epo