Právě v přechodných ustanoveních

občanského zákoníku nalezneme v

§ 3028 odst. 1 ustanovení, které říká, že se občanským zákoníkem řídí práva a povinnosti vzniklé ode dne nabytí jeho účinnosti, to znamená od 1. 1. 2014. V

§ 3028 odst. 2 občanského zákoníku je vymezeno, že pokud není dále stanoveno jinak, řídí se ustanoveními

občanského zákoníku i právní poměry týkající se práv osobních, rodinných a věcných. Jejich vznik, jakož i práva a povinnosti z nich vzniklé přede dnem nabytí účinnosti tohoto zákona se však posuzují podle dosavadních právních předpisů. Obdobně je v

§ 3028 odst. 3 občanského zákoníku uvedeno, že pokud není dále stanoveno jinak, řídí se jiné právní poměry vzniklé přede dnem nabytí účinnosti

občanského zákoníku, jakož i práva a povinnosti z nich vzniklé, včetně práv a povinností z porušení smluv uzavřených přede dnem nabytí účinnosti

občanského zákoníku, dosavadními právními předpisy. To však nebrání ujednání stran, že se tato jejich práva a povinnosti budou řídit občanským zákoníkem ode dne nabytí jeho účinnosti.

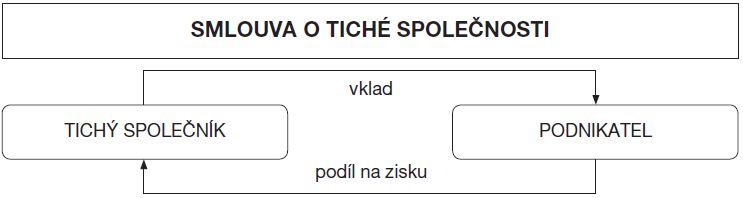

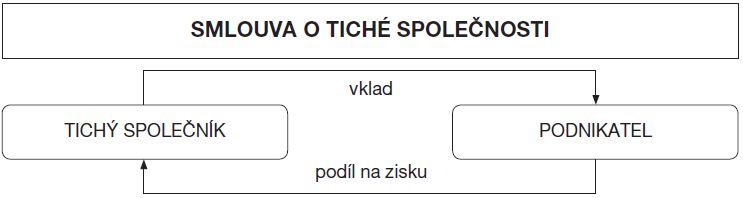

Tichá společnost

Smlouvou o tiché společnosti se zavazuje tichý společník a podnikatel, přičemž tichý společník se zavazuje ke vkladu, kterým se bude podílet po celou dobu trvání tiché společnosti na výsledcích podnikání podnikatele. Naproti tomu podnikatel se smlouvou o tiché společnosti zavazuje platit tichému společníkovi podíl na zisku. Ten, kdo samostatně vykonává na vlastní účet a odpovědnost výdělečnou činnost živnostenským nebo obdobným způsobem se záměrem činit tak soustavně za účelem dosažení zisku, je se zřetelem k této činnosti podle

§ 420 odst. 1 občanského zákoníku považován za podnikatele. Podle

§ 421 občanského zákoníku se za podnikatele považuje osoba zapsaná v obchodním rejstříku a dále se má za to, že podnikatelem je osoba, která má k podnikání živnostenské nebo jiné oprávnění podle jiného zákona. Podnikatel, který nemá obchodní firmu, právně jedná při svém podnikání pod vlastním jménem. Pokud k tomuto jménu připojí dodatky charakterizující blíže jeho osobu nebo obchodní závod, pak nesmí být klamavé.

Právní vymezení smlouvy nalezneme v občanském zákoníku v

§ 1724 a následujících. Podle

§ 1724 občanského zákoníku smlouvou projevují strany vůli zřídit mezi sebou závazek a řídit se obsahem smlouvy. Ustanovení o smlouvách se použijí přiměřeně i na projev vůle, kterým se jedna osoba obrací na osoby jiné, ledaže to vylučuje povaha projevu vůle nebo zákon. Platí, že smlouva je uzavřena, jakmile si strany ujednaly její obsah. V mezích právního řádu je stranám ponecháno na vůli svobodně si smlouvu ujednat a určit její obsah.

Občanský zákoník dává v § 2747 odst. 2 možnost ujednat tichou společnost i k účasti tichého společníka pouze na provozu některého z obchodních závodů podnikatele.

Občanský zákoník definuje v § 502 obchodní závod jako organizovaný soubor jmění, který podnikatel vytvořil a který z jeho vůle slouží k provozování jeho činnosti, přičemž se má za to, že obchodní závod tvoří vše, co zpravidla slouží k jeho provozu.

Vklad tichého společníka a související práva a povinnosti

Občanský zákoník stanovuje, že tichý společník předá podnikateli předmět vkladu bez zbytečného odkladu po vzniku tiché společnosti, nebo mu s ním umožní nakládat. V případě, že se vkládá nemovitá věc, nabývá k ní podnikatel na dobu trvání tiché společností užívací a požívací právo. Pokud je předmětem vkladu něco jiného, má se za to, že podnikatel nabyl vlastnické právo k předmětu vznikem tiché společnosti.

Tichý společník má právo nahlížet do obchodních dokladů a účetních záznamů podnikatele. K ujednání, které toto právo omezuje nebo vylučuje, se podle

§ 2749 odst. 1 občanského zákoníku nepřihlíží, pokud tichý společník osvědčí rozumný důvod domnívat se, že obchodní doklady a účetní záznamy nejsou vedeny správně nebo poctivě. Podle

§ 4 odst. 10 zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů (dále jen „

zákon o účetnictví“), jsou účetní jednotky povinny vést účetnictví jako soustavu účetních záznamů, přičemž účetním záznamem se rozumí data, která jsou záznamem veškerých skutečností týkajících se vedení účetnictví a každou skutečnost, která se týká vedení účetnictví, jsou účetní jednotky povinny zaznamenávat výhradně jen účetními záznamy (další a bližší informace k účetním záznamům viz

zákon o účetnictví, především pak

§ 33 tohoto zákona). Podle

§ 119 občanského zákoníku vedou právnické osoby spolehlivé záznamy o svých majetkových poměrech, i když nejsou povinny vést účetnictví podle jiného právního předpisu.

Podle

§ 2749 odst. 2 občanského zákoníku pak podnikatel vydá tichému společníkovi stejnopis účetní závěrky, a to bez zbytečného odkladu po jejím vyhotovení a případném schválení, pokud je vyžadováno, přičemž platí, že k opačnému ujednání se nepřihlíží. Podle

§ 18 odst. 1 zákona o účetnictví je účetní závěrka nedílný celek a tvoří ji rozvaha (bilance), výkaz zisku a ztráty a příloha, která vysvětluje a doplňuje informace obsažené v rozvaze a ve výkazu zisku a ztráty. Účetní závěrka obchodních společností zahrnuje i přehled o peněžních tocích a přehled o změnách vlastního kapitálu. Blíže k účetní závěrce viz

§ 18 zákona o účetnictví.

Podle

§ 2750 odst. 1 občanského zákoníku platí, že nehledě k tiché společnosti je ze všech právních skutečností vzniklých z podnikání zavázán pouze podnikatel. Pokud je jméno tichého společníka obsaženo ve jménu, popřípadě v obchodní firmě podnikatele (viz další odstavec), pak tichý společník ručí za dluhy podnikatele. V případech, kdy tichý společník prohlásí osobě, s níž podnikatel jedná o uzavření smlouvy, že podnikají oba společně, pak ručí za dluhy podnikatele vyplývající z uzavřené smlouvy.

Podíl tichého společníka na zisku nebo ztrátě

Podle

§ 2751 odst. 1 občanského zákoníku se tichý společník podílí na zisku nebo na ztrátě podnikatele v ujednané výši, jinak ve výši určené vzhledem k výši jeho vkladu a zavedené praxi stran, popřípadě vzhledem ke zvyklostem. Platí zde, že k ujednání, podle kterého se tichý společník nepodílí na zisku nebo ztrátě, se nepřihlíží. Výše podílu tichého společníka se určí z čistého zisku, a pokud podnikatel vytváří fond, se kterým nesmí libovolně nakládat, pak se z čistého zisku odečte zákonný příděl do takového fondu. Podnikatel vyplatí podíl na zisku do 30 dnů po vyhotovení účetní závěrky a jejím případném schválení (pokud je vyžadováno). Dále platí, že vklad tichého společníka se nezvyšuje o jeho podíl na zisku, který nevybere. Na ztrátě se tichý společník podílí stejně jako na zisku a opět platí, že k opačnému ujednání se nepřihlíží. Vklad tichého společníka se snižuje o jeho podíl na ztrátě. V souvislosti s tím platí, že tichý společník není povinen vklad o podíl na ztrátě doplnit. Pokud byl tichému společníkovi podíl na zisku již vyplacen, pak není povinen jej při pozdější ztrátě vracet.

Zánik tiché společnosti

Pokud tichá společnost nebyla ujednána na určitou dobu, pak je možné ji vypovědět nejpozději 6 měsíců před koncem účetního období (k účetnímu období blíže viz

§ 3 zákona o účetnictví). Tichá společnost se zrušuje také v následujících případech:

-

dosáhne-li podíl tichého společníka na ztrátě výše jeho vkladu, ledaže uhradí podíl na ztrátě nebo doplní vklad,

-

ukončí-li se podnikání, kterého se tichá společnost týká,

-

bylo-li rozhodnuto o úpadku podnikatele nebo tichého společníka, zrušením konkurzu po splnění rozvrhového usnesení, zrušením konkurzu proto, že majetek je zcela nepostačující, anebo zamítnutím insolvenčního návrhu pro nedostatek majetku.

Bez zbytečného odkladu po zániku tiché společnosti pak podnikatel vydá tichému společníkovi vklad upravený o podíl na výsledku svého podnikání podle stavu ke dni zániku tiché společnosti.

Rodinný závod a tichá společnost

Za rodinný závod se podle

§ 700 odst. 1 občanského zákoníku považuje závod, ve kterém společně pracují manželé nebo alespoň s jedním z manželů i jejich příbuzní až do třetího stupně nebo osoby s manžely sešvagřené až do druhého stupně a který je ve vlastnictví některé z těchto osob. Na ty z nich, kteří trvale pracují pro rodinu nebo pro rodinný závod, se hledí jako na členy rodiny zúčastněné na provozu rodinného závodu. V souvislosti s tichou společností

občanský zákoník dále vymezuje, že ustanovení o právech a povinnostech členů rodiny zúčastněných na provozu rodinného závodu se nepoužijí v případech, kdy jsou tyto práva a povinnosti upraveny smlouvou o tiché společnosti.

Tiché společenství

Právní vymezení smlouvy o tichém společenství bylo upraveno v

§ 673–681 obchodního zákoníku. Podle

obchodního zákoníku se smlouvou o tichém společenství tichý společník zavazuje poskytnout podnikateli určitý vklad a podílet se jím na jeho podnikání. Naproti tomu se podnikatel zavazuje k placení části čistého zisku po odečtení povinného přídělu do rezervního fondu (je-li podnikatel povinen tento fond vytvářet) vyplývající z podílu tichého společníka na výsledku podnikání. Smlouva vyžaduje písemnou formu a musí v ní být dohodnutý rozsah účasti tichého společníka na zisku a ztrátě stejný.

Práva a povinnosti tichého společníka

Podle

§ 674 obchodního zákoníku může být předmětem vkladu určitá peněžní částka, určitá věc, právo nebo jiná majetková hodnota využitelná při podnikání. Tichý společník má povinnost předat předmět vkladu podnikateli nebo mu umožnit jeho využití při podnikání v době smluvené, jinak bez zbytečného odkladu po uzavření smlouvy. Pokud není smlouvou stanoveno jinak, pak se podnikatel stává převzetím věci, s výjimkou nemovitých věcí, jejím vlastníkem. Pokud je předmětem vkladu zmíněná nemovitá věc, pak je podnikatel oprávněn k jejímu užívání po dobu trvání smlouvy. V případech, kdy je předmětem vkladu právo a smlouva nestanoví něco jiného, je podnikatel oprávněn po dobu trvání smlouvy k jeho výkonu.

Rozsudek Nejvyššího soudu, sp. zn. 29 Odo 426/2006 ze dne 10. 9. 2008

„Vkladem tichého společníka však know-how může být pouze za předpokladu, že účastníci smlouvy se dohodnou především na specifikaci poskytnutých zkušeností, a také na peněžním ocenění know-how, které nemůže být souhrnem jen všeobecných, tj. každému známých, nýbrž specifických (zvláštních) znalostí a zkušeností v daném oboru. Jen takto vymezené know-how je v souladu s ustanovením

§ 674 odst. 1 obchodního zákoníku, v rozhodném znění, které jako předmět vkladu označuje určitou peněžní částku, určitou věc nebo právo nebo jinou majetkovou hodnotu využitelnou při podnikání.“

Právem tichého společníka je naproti tomu nahlížet do obchodních dokladů a účetních záznamů týkajících se podnikání, na němž se účastní, a je oprávněn požadovat stejnopis účetní závěrky.

Rozsudek Nejvyššího soudu, sp. zn. 29 Odo 886/2002 ze dne 17. 12. 2002

„I když tichý společník není oprávněn se přímo účastnit podnikání podnikatele (a tudíž nemá právo rozhodovat o obchodních záležitostech podnikatele, ani jeho jménem jednat navenek), má podnikání podnikatele vliv na zisk či ztrátu tichého společníka. Proto mu

obchodní zákoník v § 675 zaručuje jistou míru informovanosti a kontroly podnikatelské činnosti podnikatele tím, že ho opravňuje nahlížet do obchodních dokladů a účetních záznamů týkajících se podnikání a požadovat stejnopis roční závěrky. Těmto oprávněním tichého společníka pak odpovídají povinnosti podnikatele umožnit mu nahlížení do těchto dokladů a poskytnout mu stejnopis účetní závěrky.“

Právě účetní závěrka je rozhodná pro určení podílu tichého společníka na výsledku podnikání a do 30 dnů po vyhotovení účetní závěrky vzniká tichému společníku nárok na podíl na zisku. Pokud je podnikatelem právnická osoba, běží tato lhůta od schválení této závěrky v souladu s jejími stanovami, společenskou smlouvou nebo zákonem. Při pozdější ztrátě není společník povinen přijatý podíl na zisku vracet a o podíl na ztrátě se zkracuje vklad tichého společníka. Naopak o podíl na zisku v dalších letech se snížený vklad zvyšuje a nárok na podíl na zisku vzniká společníkovi po dosažení původní výše vkladu. Tichý společník však není povinen při podílu na ztrátě z podnikání svůj vklad doplňovat a na ztrátě se účastní pouze do výše svého vkladu.

Usnesení Nejvyššího soudu, sp. zn. 25 Cdo 283/2006 ze dne 12. 12. 2007

„Povinnost obchodní společnosti plnit své závazky vůči tichému společníkovi je založena závazkem ve smlouvě a vzniká z jejich vzájemného vztahu založeného smluvním ujednáním. Splnění povinností z uzavřené smlouvy o tichém společenství vůči druhé smluvní straně se tichý společník může domáhat na obchodní společnosti jako právnické osobě. Ve vztahu žalobce k jiným subjektům (včetně fyzických osob, předsedy či členů představenstva společnosti) lze jejich mimozávazkovou odpovědnost za nevrácení peněžních prostředků, smluvně společnosti svěřených, uplatňovat až poté, co tato újma ze závazkového právního vztahu mezi společností a jejím společníkem vznikla. Náhrady za plnění, k němuž je zavázán přímý dlužník (obchodní společnost), se totiž jeho věřitel (žalobce) nemůže úspěšně domáhat na dalších subjektech z titulu jejich odpovědnosti za škodu dříve, než mu vůbec majetková újma vznikla. Samotné tvrzení o finančních potížích společnosti či o trestné činnosti jejího představitele za trvání existence společnosti neznamená faktickou ztrátu finančních prostředků, jež žalobce do společnosti vložil, a rovněž není rozhodující, zda došlo k prodlení s výplatou peněžních vkladů, neboť příčinou vzniku škody, jejíž náhrada je na žalovaném požadována, není samotné prodlení s tímto plněním. Škoda, spočívající v tom, že nárok tichého společníka na vyplacení zhodnoceného vkladu nebyl plně uspokojen, nevzniká tedy již v okamžiku, kdy obchodní společnost či její představitelé poruší své povinnosti vyplývající ze závazkového vztahu, nýbrž až okamžikem, kdy je zřejmé, že jeho právo na výplatu vkladu není uspokojeno a že je již nelze na povinném subjektu vymáhat.“

Práva a povinnosti vůči třetím osobám z podnikání vznikají pouze podnikateli. Tichý společník ovšem ručí za závazky podnikatele, pokud je jeho jméno obsaženo ve firmě podnikatele nebo pokud prohlásí osobě, s níž jedná podnikatel o uzavření smlouvy, že oba podnikají společně.

Rozsudek Nejvyššího soudu, sp. zn. 29 Odo 293/2004 ze dne 18. 1. 2005

„Tichý společník také nemá právo jakkoli zasahovat do podnikatelské činnosti podnikatele, jehož je tichým společníkem, z podnikatelské činnosti tohoto podnikatele mu nevznikají žádná práva a povinnosti (

§ 678 odst. 1 obchodního zákoníku) ani za jeho závazky neručí – s výjimkou případů uvedených v ustanovení

§ 678 odst. 2 obchodního zákoníku. Ustanovení

§ 681 obchodního zákoníku dokonce výslovně stanoví, že – nevyplývá-li z ustanovení

§ 673 až 680 něco jiného – má tichý společník ve vztahu k podnikateli, se kterým uzavřel smlouvu o tichém společenství, právní postavení věřitele. Je tedy zjevné, že tichý společník nenaplňuje definici podnikatele ve smyslu ustanovení

§ 2 odst. 2 obchodního zákoníku, jak tvrdí dovolatel a nenaplňuje ani podmínku provozování zemědělské výroby, neboť žádnou výrobu z titulu tichého společenství neprovozuje, ale pouze investuje své prostředky do podnikatelské činnosti jiného subjektu a pouze těmito prostředky se na základě smlouvy o tichém společenství podílí na podnikání jiné osoby, aniž by toto podnikání mohl jakkoli ovlivňovat. Závěr odvolacího soudu ohledně řešení této právní otázky je tedy správný.“

Zánik účasti tichého společníka na podnikání

Účast tichého společníka na podnikání zaniká jedním z následujících způsobů:

-

uplynutím doby, na kterou byla uzavřena smlouva,

-

výpovědí, nebyla-li smlouva uzavřena na dobu určitou,

-

dosáhne-li podíl tichého společníka na ztrátě výše jeho vkladu,

-

ukončením podnikání, na něž se smlouva vztahuje,

-

prohlášením konkurzu na majetek podnikatele nebo zamítnutím insolvenčního návrhu na majetek podnikatele pro nedostatek majetku,

-

prohlášením konkurzu na majetek tichého společníka.

Pokud smlouva nestanoví jinou výpovědní lhůtu, pak je možné smlouvu vypovědět nejpozději 6 měsíců před koncem kalendářního roku. Před uplynutím doby stanovené pro trvání tichého společenství je možno se domáhat u soudu zrušení závazků z této smlouvy, jsou-li pro to důležité důvody. To platí i pro smlouvu uzavřenou na dobu neurčitou. Podnikatel je povinen vrátit tichému společníkovi vklad zvýšený nebo snížený o jeho podíl na výsledku podnikání. V

§ 681 obchodního zákoníku pak nalezneme, že pokud z některých zmíněných ustanovení nevyplývá něco jiného, má tichý společník ohledně svého vkladu právní postavení, jaké má věřitel ohledně své pohledávky, avšak není oprávněn požadovat vrácení svého vkladu před zánikem smlouvy.

Tichá společnost z daňového hlediska

Vklad

V souvislosti s vkladem tichého společníka nalezneme v

§ 30 odst. 10 písm. c) ZDP vymezení, že poplatník při zachování způsobu odpisování a ze vstupní ceny, ze které odepisoval původní odpisovatel, pokračuje v odpisování započatém původním odpisovatelem u hmotného majetku (viz níže) nabytého vkladem tichého společníka s bydlištěm nebo sídlem na území České republiky spolu s nabytím vlastnických práv k tomuto majetku, pokud měl tichý společník před uskutečněním vkladu tento majetek zahrnut v obchodním majetku. Podmínkou je, že původní odpisovatel je poplatníkem uvedeným v

§ 2 ZDP (poplatníci daně z příjmů fyzických osob) nebo

§ 17 odst. 3 ZDP (poplatníci daně z příjmů právnických osob – daňoví rezidenti), nebo je stálou provozovnou poplatníka uvedeného v

§ 17 odst. 4 ZDP (poplatníci daně z příjmů právnických osob – daňoví nerezidenti) na území České republiky, s výjimkou uvedenou v

§ 29 odst. 7 ZDP, kde je vymezeno, že při zvýšení nebo snížení vstupní ceny, ke kterému dochází u již odpisovaného majetku z jiného důvodu, než je jeho technické zhodnocení, se odpis stanoví ze změněné vstupní (zůstatkové) ceny při zachování platné sazby (koeficientu).

Obchodní majetek

Obchodním majetkem poplatníka daně z příjmů právnických osob se podle

§ 20c ZDP rozumí pro účely daní z příjmů veškerý majetek, který mu patří, pokud jde o poplatníka právnickou osobu. Pokud jde o poplatníka, který není právnická osoba, pak se jím rozumí veškerý majetek, který k němu patří. Co se rozumí vstupní cenou hmotného majetku, pak nalezneme v

§ 29 ZDP.

Hmotný majetek

Hmotným majetkem se pro účely

ZDP rozumí:

-

samostatné hmotné movité věci, popřípadě soubory hmotných movitých věcí se samostatným technicko-ekonomickým určením, jejichž vstupní cena je vyšší než 40 000 Kč a mají provozně-technické funkce delší než jeden rok,

-

budovy, domy a jednotky,

-

stavby, s výjimkou provozních důlních děl, oplocení sloužícího k zajišťování lesní výroby a myslivosti, které je drobnou stavbou a drobných staveb na pozemcích určených k plnění funkcí lesa, sloužících k zajišťování provozu lesních školek nebo k provozování myslivosti, pokud jejich zastavěná plocha nepřesahuje 30 m2 a výšku 5 m,

-

pěstitelské celky trvalých porostů s dobou plodnosti delší než tři roky vymezené v

§ 26 odst. 9 ZDP,

-

dospělá zvířata a jejich skupiny, jejichž vstupní cena je vyšší než 40 000 Kč,

-

jiný majetek vymezený v

§ 26 odst. 3 ZDP, kterým se pro účely tohoto zákona rozumí:

-

technické zhodnocení a výdaje na otvírky nových lomů, pískoven a hlinišť, pokud nezvyšuje vstupní cenu a zůstatkovou cenu hmotného majetku (s výjimkou uvedenou v

§ 29 odst. 1 písm. f) ZDP),

-

technické rekultivace, pokud zvláštní zákon nestanoví jinak,

-

výdaje hrazené uživatelem, které podle zvláštních předpisů (

zákon o účetnictví) nebo podle daňové evidence tvoří součást ocenění hmotného majetku, který je předmětem finančního leasingu, a které v úhrnu se sjednanou kupní cenou ve smlouvě převýší u movitého majetku hodnotu 40 000 Kč.

Hmotným majetkem však pro účely

ZDP nejsou zásoby. Za samostatné hmotné movité věci se považují také výrobní zařízení, jakož i zařízení a předměty sloužící k provozování služeb (výkonů) a účelová zařízení a předměty, která s budovou nebo se stavbou netvoří jeden funkční celek, i když jsou s ní pevně spojeny. Souborem hmotných movitých věcí se samostatným technicko-ekonomickým určením se rozumí dílčí část výrobního či jiného celku. Soubor hmotných movitých věcí je nutné evidovat zvlášť tak, aby byly zajištěny průkazné technické i hodnotové údaje o jednotlivých věcech zařazených do souboru, určení hlavního funkčního předmětu a o všech změnách souboru (přírůstky, úbytky) včetně údajů o datu změny, rozsahu změny, vstupních cenách jednotlivých přírůstků nebo úbytků, celkové ceny souboru věcí a dále částky odpisů včetně jejich změn vyplývajících ze změny vstupní ceny souboru hmotných movitých věcí. Soubor hmotných movitých věcí se zařazuje do odpisové skupiny podle hlavního funkčního předmětu. Blíže k hmotnému majetku a odpisům hmotného majetku viz

§ 26–32 ZDP.

V případě, že tichý společník nabyl vlastnická práva k hmotnému majetku nabytému vrácením jeho vkladu, platí podle

§ 30 odst. 10 písm. d) ZDP (obdobně jako výše), že pokračuje v odpisování započatém původním odpisovatelem, a to při zachování způsobu odpisování a ze vstupní ceny, ze které odpisoval původní odpisovatel, který je poplatníkem uvedeným v

§ 2 ZDP (poplatníci daně z příjmů fyzických osob) nebo v

§ 17 odst. 3 ZDP (poplatníci daně z příjmů právnických osob – daňoví rezidenti) nebo stálou provozovnou poplatníka uvedeného v

§ 17 odst. 4 ZDP (poplatníci daně z příjmů právnických osob – daňoví nerezidenti) na území České republiky, s výjimkou uvedenou v

§ 29 odst. 7 ZDP (viz výše).

Nehmotný majetek

Pro účely

ZDP se podle

§ 32a odst. 1 písm. a) bodu 1 tohoto zákona odpisují nehmotné výsledky výzkumu a vývoje, software, ocenitelná práva a jiný majetek, který je veden v účetnictví jako nehmotný majetek vymezený zvláštním právním předpisem (

zákon o účetnictví) pokud byl nabyt mimo jiné vkladem tichého společníka, vstupní cena je vyšší než 60 000 Kč a doba použitelnosti je delší než jeden rok, přičemž dobou použitelnosti se rozumí doba, po kterou je majetek využitelný pro současnou činnost nebo uchovatelný pro další činnost nebo může sloužit jako podklad nebo součást zdokonalovaných nebo jiných postupů a řešení včetně doby ověřování nehmotných výsledků. U nehmotného majetku, nabytého vkladem, pokračuje nabyvatel v odpisování započatém původním odpisovatelem za podmínky, že vkladatelem mohly být odpisy u tohoto nehmotného majetku uplatňovány. U nehmotného majetku vloženého poplatníkem uvedeným v

§ 2 odst. 3 ZDP (poplatníci daně z příjmů fyzických osob – daňoví nerezidenti) a

§ 17 odst. 4 ZDP (poplatníci daně z příjmů právnických osob – daňoví nerezidenti) může nabyvatel uplatnit v úhrnu odpisy jako výdaje (náklady) pouze do výše úhrady prokázané vkladatelem. Podle

§ 32a odst. 7 ZDP platí, že pokud není v tomto zákoně stanoveno jinak, použijí se pro nehmotný majetek obdobně ustanovení pro hmotný majetek. Blíže k odpisům nehmotného majetku viz

§ 32a ZDP.

Podíl na zisku

Podíly na zisku tichého společníka z účasti na podnikání jsou podle

§ 8 odst. 1 písm. b) ZDP příjmem z kapitálového majetku. V

§ 36 odst. 2 písm. d) ZDP je určeno, že pro poplatníky uvedené v

§ 2 (poplatníci daně z příjmů fyzických osob) a

§ 17 (poplatníci daně z příjmů právnických osob)

ZDP (pokud není v

§ 36 odst. 1 nebo

odst. 9 stanoveno jinak) činí zvláštní sazba daně z příjmů 15 % z podílu na zisku tichého společníka nebo jiného poplatníka daně z příjmů fyzických osob.

Pokud zmiňované podíly na zisku tichého společníka z účasti na podnikání plynou ze zdrojů v zahraničí, pak jsou nesnížené o výdaje základem daně (dílčím základem daně). Podle

§ 22 odst. 1 písm. g) bodu 3 ZDP se část zisku po zdanění vyplacená tichému společníkovi od poplatníků uvedených v

ZDP v § 2 odst. 2 (poplatníci daně z příjmů fyzických osob – daňoví rezidenti) a

§ 17 odst. 3 (poplatníci daně z příjmů právnických osob – daňoví rezidenti) a od stálých provozoven poplatníků uvedených v

§ 2 odst. 3 (poplatníci daně z příjmů fyzických osob – daňoví nerezidenti) a

§ 17 odst. 4 (poplatníci daně z příjmů právnických osob – daňoví nerezidenti) považuje u poplatníků uvedených v

§ 2 odst. 3 ZDP (poplatníci daně z příjmů fyzických osob – daňoví nerezidenti) a

§ 17 odst. 4 ZDP (poplatníci daně z příjmů právnických osob – daňoví nerezidenti) za příjem ze zdrojů na území České republiky. Podíly na zisku tichého společníka z účasti na podnikání jsou podle

§ 19 odst. 1 písm. k) ZDP osvobozeny od daně, pokud jsou použity k doplnění vkladu sníženého o podíly na ztrátách do původní výše.